ถอดรหัสรหัสภาษีมูลค่าเพิ่มในไม่กี่นาที

ผู้เขียน:XTransfer2025.05.27ภาษีมูลค่าเพิ่ม

การทำความเข้าใจภาษีมูลค่าเพิ่มไม่จำเป็นต้องซับซ้อนคุณสามารถคำนวณได้อย่างง่ายดายโดยใช้สูตร:VAT = ราคาสุทธิ × อัตราภาษีมูลค่าเพิ่ม.ค่าาาสูตรนี้ช่วยให้คุณกำหนดว่าภาษีมูลค่าเพิ่มเท่าไหร่กับผลิตภัณฑ์หรือบริการตัวอย่างเช่นหากราคาสุทธิ $100และอัตราภาษีมูลค่าเพิ่มคือ20% ภาษีมูลค่าเพิ่มเท่ากับ $20ธุรกิจเพิ่มภาษีมูลค่าเพิ่มในราคาสุทธิเพื่อรับราคารวมในขณะที่ผู้บริโภคจ่ายทั้งหมดนี้ในยุโรปอัตราภาษีมูลค่าเพิ่มมีตั้งแต่0% ถึง27% ซึ่งส่งผลกระทบต่อราคาสำหรับสินค้าเช่นอาหารอย่างมีนัยสำคัญเนื่องจากการศึกษาแสดงให้เห็นว่าการปฏิรูปมีรายได้จากภาษีเพิ่มขึ้น34%

ภาษีมูลค่าเพิ่มคืออะไร?

คำจำกัดความของภาษีมูลค่าเพิ่ม

ภาษีมูลค่าเพิ่มหรือภาษีมูลค่าเพิ่มเป็นภาษีทางอ้อมประเภทหนึ่งที่ใช้กับสินค้าและบริการในแต่ละขั้นตอนของการผลิตหรือการจัดจำหน่ายซึ่งแตกต่างจากภาษีการขายซึ่งจะถูกเก็บรวบรวมเฉพาะในจุดสุดท้ายของการขาย VAT จะถูกเรียกเก็บเพิ่มขึ้นเป็นมูลค่าที่เพิ่มลงในผลิตภัณฑ์ตัวอย่างเช่นเมื่อผู้ผลิตสร้างผลิตภัณฑ์พวกเขาจ่ายภาษีมูลค่าเพิ่มบนวัสดุที่พวกเขาซื้อเมื่อสินค้าขายให้กับผู้ค้าปลีกจะมีการเพิ่มภาษีมูลค่าเพิ่มอีกครั้งในที่สุดผู้บริโภคจ่าย VAT เมื่อพวกเขาซื้อผลิตภัณฑ์สำเร็จรูประบบนี้ช่วยให้มั่นใจได้ว่าภาระภาษีจะถูกใช้ร่วมกันในห่วงโซ่อุปทาน

เพื่อให้เข้าใจถึงวิธีการทำงานของ VAT ให้พิจารณาการค้นพบของ doyle และ sampantharak (2008) ที่วิเคราะห์การตัดภาษีเชื้อเพลิงชั่วคราวการศึกษาของพวกเขาเปิดเผยว่าภาษีมูลค่าเพิ่มมีผลต่อการกำหนดราคาในขั้นตอนต่างๆอย่างไรในทำนองเดียวกัน benzarti et al. (2020) พบว่าราคาตอบสนองต่อภาษีมูลค่าเพิ่มที่เพิ่มขึ้นและลดลงโดยเน้นความซับซ้อนของระบบภาษีนี้ตารางด้านล่างสรุปการศึกษาที่สำคัญเกี่ยวกับภาษีมูลค่าเพิ่ม:

การศึกษาเหล่านี้แสดงให้เห็นว่าการกำหนดราคาและพฤติกรรมผู้บริโภคมีอิทธิพลต่อภาษีมูลค่าเพิ่มในอุตสาหกรรมต่างๆอย่างไร

วัตถุประสงค์ของภาษีมูลค่าเพิ่มในการจัดเก็บภาษี

รัฐบาลใช้ภาษีมูลค่าเพิ่มเป็นแหล่งรายได้ที่เชื่อถือได้มันถูกออกแบบมาเพื่อการบริโภคภาษีมากกว่ารายได้ทำให้เป็นระบบยุติธรรมสำหรับรถแท็กซี่จำนวนมากภาษีมูลค่าเพิ่มใช้กับค่าที่เพิ่มในแต่ละขั้นตอนของการผลิตเพื่อให้มั่นใจว่าธุรกิจมีส่วนทำให้ระบบภาษีขึ้นอยู่กับกิจกรรมทางเศรษฐกิจของพวกเขาวิธีการนี้ช่วยลดโอกาสในการหลีกเลี่ยงภาษีและปรับปรุงอัตราการปฏิบัติตามข้อกำหนด

VAT ใช้กันอย่างแพร่หลายในทั้งประเทศที่พัฒนาและพัฒนามีบทบาทสำคัญในการระดมทุนบริการสาธารณะเช่นการดูแลสุขภาพการศึกษาและโครงสร้างพื้นฐานตัวอย่างเช่นภาษีมูลค่าเพิ่มเกี่ยวกับสินค้าและบริการที่เกี่ยวข้องกับการท่องเที่ยวสร้างรายได้ที่สำคัญในประเทศที่ต้องพึ่งพาการท่องเที่ยวนอกจากนี้ภาษีมูลค่าเพิ่มส่งผลกระทบต่อประสิทธิภาพทางเศรษฐกิจโดยส่งเสริมให้ธุรกิจสามารถรักษาบันทึกที่ถูกต้องและปรับปรุงการดำเนินงานของพวกเขา

โดยการเก็บภาษีการบริโภคมากกว่ารายได้ VAT ช่วยให้ทุกคนมีส่วนร่วมในการคืนเงินสาธารณะขึ้นอยู่กับนิสัยการใช้จ่ายของพวกเขา

ภาษีมูลค่าเพิ่มแตกต่างจากภาษีอื่นๆอย่างไร

VAT โดดเด่นจากภาษีประเภทอื่นๆเนื่องจากโครงสร้างที่เป็นเอกลักษณ์ซึ่งแตกต่างจากภาษีรายได้ซึ่งขึ้นอยู่กับรายได้ VAT มุ่งเน้นไปที่การบริโภคซึ่งหมายความว่าคุณจ่ายภาษีมูลค่าเพิ่มเมื่อคุณซื้อสินค้าหรือบริการโดยไม่คำนึงถึงระดับรายได้ของคุณในทางตรงกันข้ามกับภาษีการขายซึ่งจะถูกเก็บรวบรวมเฉพาะในจุดสุดท้ายของการขายภาษีมูลค่าเพิ่มจะถูกนำมาใช้ในทุกขั้นตอนของห่วงโซ่อุปทานแนวทางที่เพิ่มขึ้นนี้ช่วยลดความเสี่ยงต่อการหลีกเลี่ยงภาษีและรับประกันรายได้ที่สม่ำเสมอมากขึ้นสำหรับรัฐบาล

ตัวอย่างเช่นภาษีการขายในสหรัฐอเมริกาจะถูกเพิ่มเฉพาะเมื่อผู้บริโภคทำการซื้อเท่านั้นอย่างไรก็ตามภาษีมูลค่าเพิ่มถูกเรียกเก็บที่หลายจุดตั้งแต่ซัพพลายเออร์วัตถุดิบไปจนถึงผู้ผลิตและผู้ค้าปลีกระบบนี้ช่วยให้มั่นใจได้ว่าผู้เข้าร่วมแต่ละคนในกระบวนการผลิตมีส่วนแบ่งที่เป็นธรรมนอกจากนี้ภาษีมูลค่าเพิ่มมักจะรวมอยู่ในราคาสินค้าทำให้ผู้บริโภคสังเกตเห็นได้น้อยลงเมื่อเทียบกับภาษีการขายซึ่งจะถูกเพิ่มเมื่อเช็คเอาท์

ด้วยการทำความเข้าใจความแตกต่างเหล่านี้คุณสามารถดูได้ว่าทำไมภาษีมูลค่าเพิ่มจึงเป็นวิธีการจัดเก็บภาษีที่ต้องการในหลายประเทศความสามารถในการสร้างรายได้ที่สอดคล้องกันในขณะที่ลดการหลีกเลี่ยงภาษีทำให้เป็นเครื่องมือสำคัญสำหรับเศรษฐกิจสมัยใหม่

วิธีการคำนวณ VAT

ระบุอัตราภาษีมูลค่าเพิ่ม

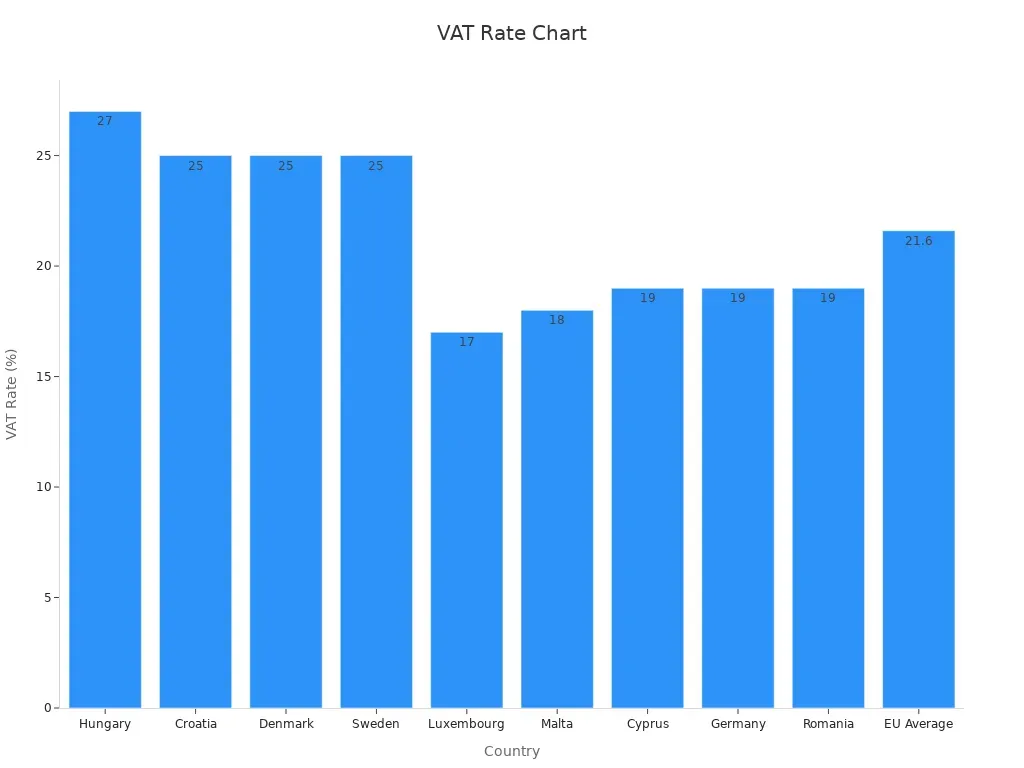

ขั้นตอนแรกที่เข้าใจวิธีการคำนวณ VAT คือการระบุอัตราภาษีมูลค่าเพิ่มที่ถูกต้องอัตราภาษีมูลค่าเพิ่มแตกต่างกันไปตามประเทศและบางครั้งตามหมวดหมู่สินค้าตัวอย่างเช่นฮังการีมีอัตราภาษีมูลค่าเพิ่มสูงสุดในสหภาพยุโรปในปี27% ในขณะที่ลักเซมเบิร์กใช้อัตรา17% ที่ต่ำกว่ามากบางประเทศเช่นเยอรมนีและโรมาเนียใช้อัตรามาตรฐาน19% ตรวจสอบอัตราภาษีมูลค่าเพิ่มที่ใช้บังคับสำหรับภูมิภาคหรือประเภทผลิตภัณฑ์ของคุณก่อนดำเนินการต่อ

การรู้อัตราภาษีมูลค่าเพิ่มช่วยให้มั่นใจได้ถึงความถูกต้องในการคำนวณภาษีมูลค่าเพิ่มของคุณหากคุณไม่แน่ใจให้ปรึกษาหน่วยงานด้านภาษีท้องถิ่นของคุณหรืออ้างถึงแหล่งข้อมูลของรัฐบาลอย่างเป็นทางการ

กำหนดราคาสุทธิ

ราคาสุทธิคือราคาสินค้าหรือบริการก่อนภาษีมูลค่าเพิ่มหากต้องการค้นหาสิ่งนี้โปรดดูราคาพื้นฐานที่ผู้ขายระบุไว้ตัวอย่างเช่นหากผู้ค้าปลีกโฆษณาผลิตภัณฑ์สำหรับ $100ก่อนภาษีจำนวนเงินนั้นคือราคาสุทธิ

นี่คือคู่มือง่ายๆในการกำหนดราคาสุทธิ:

- กำหนดราคาฐาน: ระบุราคาของผลิตภัณฑ์หรือบริการก่อนภาษีใดๆ

- ใช้อัตราภาษีมูลค่าเพิ่ม: คูณราคาฐานโดยอัตราภาษีมูลค่าเพิ่มเพื่อคำนวณจำนวนภาษีมูลค่าเพิ่ม

- ราคาสรุปสรุป: เพิ่มภาษีมูลค่าเพิ่มในราคาฐานเพื่อรับราคารวม

การระบุราคาสุทธิที่ถูกต้องเป็นสิ่งสำคัญสำหรับการคำนวณภาษีมูลค่าเพิ่มอย่างถูกต้องธุรกิจจำนวนมากใช้ซอฟต์แวร์บัญชีเพื่อให้แน่ใจว่ามีความแม่นยำและสอดคล้องกับกฎระเบียบด้านภาษี

ใช้สูตรคำนวณ VAT

เมื่อคุณทราบอัตราภาษีมูลค่าเพิ่มและราคาสุทธิให้ใช้สูตร:VAT = ราคาสุทธิ × อัตราภาษีมูลค่าเพิ่ม

Let's Break It Down ทีละขั้นตอน:

- คูณราคาสุทธิโดยอัตราภาษีมูลค่าเพิ่มตัวอย่างเช่นหากราคาสุทธิ $100และอัตราภาษีมูลค่าเพิ่มคือ20% จำนวนภาษีมูลค่าเพิ่มคือ $100 × 0.20 = $20

- เพิ่มภาษีมูลค่าเพิ่มในราคาสุทธิเพื่อหาราคารวมในกรณีนี้ $100 $20 = $120

สำหรับธุรกิจการรักษาบันทึกภาษีมูลค่าเพิ่มที่ถูกต้องเป็นสิ่งจำเป็นทำตามขั้นตอนเหล่านี้เพื่อให้แน่ใจว่าสอดคล้องกับ:

- เข้าใจการส่งคืนภาษีมูลค่าเพิ่มแบบดิจิตอล: เรียนรู้วิธีการส่งบันทึกภาษีมูลค่าเพิ่มด้วยระบบอิเล็กทรอนิกส์

- เตรียมคืนภาษีมูลค่าเพิ่มแบบดิจิตอล: ลงทะเบียนสำหรับภาษีมูลค่าเพิ่มและทำความคุ้นเคยกับกฎระเบียบท้องถิ่น

- บันทึกภาษีมูลค่าเพิ่มที่ถูกต้อง: เก็บบันทึกโดยละเอียดของธุรกรรมที่เกี่ยวข้องกับภาษีมูลค่าเพิ่มทั้งหมด

- คำนวณความรับผิดภาษีมูลค่าเพิ่ม: ใช้เครื่องมือบัญชีเพื่อตรวจสอบการคำนวณของคุณ

- ส่งคืนภาษีมูลค่าเพิ่มแบบดิจิตอล: ใช้ซอฟต์แวร์ที่ได้รับอนุญาตเพื่อยื่นคืนภาษีมูลค่าเพิ่มของคุณ

- ประโยชน์ของการคืนภาษีมูลค่าเพิ่มแบบดิจิตอล: ประหยัดเวลาลดค่าใช้จ่ายและปรับปรุงความถูกต้อง

โดยทำตามขั้นตอนเหล่านี้คุณสามารถคำนวณภาษีมูลค่าเพิ่มได้อย่างมีประสิทธิภาพและหลีกเลี่ยงข้อผิดพลาดไม่ว่าคุณจะเป็นผู้บริโภคหรือเจ้าของธุรกิจการทำความเข้าใจกระบวนการนี้จะทำให้คุณสอดคล้องกับกฎหมายภาษี

คำนวณราคารวม (ภาษีมูลค่าเพิ่มราคาสุทธิ)

เมื่อคุณทราบจำนวน VAT แล้วการคำนวณราคารวมจะตรงไปตรงมาราคารวมเป็นเพียงผลรวมของราคาสุทธิและภาษีมูลค่าเพิ่มขั้นตอนนี้ช่วยให้คุณเข้าใจค่าใช้จ่ายสุดท้ายของผลิตภัณฑ์หรือบริการรวมถึงภาษี

นี่คือวิธีที่คุณสามารถคำนวณราคารวม:

- เริ่มต้นด้วยราคาสุทธิ: ระบุราคาฐานของผลิตภัณฑ์หรือบริการก่อนใช้ภาษีใดๆ

- การเพิ่มภาษีมูลค่าเพิ่ม: ใช้สูตร

ราคารวม = ราคาสุทธิ VAT.ค่าาาตัวอย่างเช่นหากราคาสุทธิ $100และภาษีมูลค่าเพิ่ม $20ราคารวมจะ $120 - ตรวจสอบการคำนวณของคุณอีกครั้ง: ตรวจสอบให้แน่ใจว่าจำนวน VAT และราคารวมถูกต้องโดยการตรวจสอบคณิตศาสตร์ของคุณ

ทำไมขั้นตอนนี้จึงสำคัญ?

การทำความเข้าใจราคารวมช่วยให้คุณตัดสินใจซื้ออย่างมีข้อมูลนอกจากนี้ยังช่วยให้มั่นใจได้ว่าคุณตระหนักถึงภาษีที่คุณจ่ายสำหรับธุรกิจขั้นตอนนี้เป็นสิ่งสำคัญสำหรับการออกใบแจ้งหนี้ที่ถูกต้องและสอดคล้องกับกฎระเบียบด้านภาษีด้วยการเรียนรู้การคำนวณภาษีมูลค่าเพิ่มแบบง่ายๆนี้คุณสามารถหลีกเลี่ยงข้อผิดพลาดและรักษาความโปร่งใสในการทำธุรกรรมของคุณ

สถานการณ์ทั่วไปสำหรับการคำนวณราคารวม

- การซื้อปลีก: เมื่อช้อปปิ้งป้ายราคาอาจหรือไม่รวมภาษีมูลค่าเพิ่มรู้วิธีการคำนวณราคารวมเพื่อให้แน่ใจว่าคุณไม่ได้ถูกจับออกยามที่เช็คเอาท์

- ใบแจ้งหนี้การบริการ: ผู้ให้บริการมักจะขึ้นราคาสุทธิและภาษีมูลค่าเพิ่มแยกต่างหากการเพิ่มเหล่านี้ร่วมกันจะช่วยให้คุณสามารถชำระจำนวนเงินทั้งหมดได้

- การทำธุรกรรมระหว่างประเทศ: อัตราภาษีมูลค่าเพิ่มแตกต่างกันไปตามประเทศการคำนวณราคารวมช่วยให้คุณเปรียบเทียบค่าใช้จ่ายในภูมิภาคต่างๆ

โดยทำตามขั้นตอนเหล่านี้คุณสามารถคำนวณราคารวมสำหรับผลิตภัณฑ์หรือบริการได้อย่างมั่นใจทักษะนี้จำเป็นสำหรับทั้งผู้บริโภคและธุรกิจสร้างความมั่นใจในความชัดเจนและความถูกต้องในการติดต่อทางการเงินทั้งหมด

ตัวอย่างการคำนวณภาษีมูลค่าเพิ่ม

การเพิ่มภาษีมูลค่าเพิ่มในราคา

การเพิ่มภาษีมูลค่าเพิ่มในราคานั้นตรงไปตรงมาเมื่อคุณทำตามวิธีการที่ถูกต้องเริ่มต้นด้วยการระบุราคาสุทธิและเปอร์เซ็นต์ภาษีมูลค่าเพิ่มคูณราคาสุทธิโดยอัตราภาษีมูลค่าเพิ่มเพื่อค้นหาจำนวนภาษีมูลค่าเพิ่มจากนั้นเพิ่มจำนวนนี้ในราคาสุทธิเพื่อรับราคารวม

ตัวอย่างเช่นลองนึกภาพผลิตภัณฑ์ที่มีราคาฐาน € 10หากผู้ขายมีส่วนลด10% ราคาหลังจากส่วนลดจะ € ที่9ด้วยอัตราภาษีมูลค่าเพิ่ม20% จำนวนภาษีมูลค่าเพิ่มคือ € 9 × 0.20 = € 1.50ราคารวมรวมภาษีมูลค่าเพิ่ม € 9 + € 1.50 = € 10.50

วิธีนี้ช่วยให้คุณสามารถคำนวณ VAT ได้อย่างถูกต้องไม่ว่าคุณจะช้อปปิ้งหรือเตรียมใบแจ้งหนี้

การสกัดภาษีมูลค่าเพิ่มจากราคารวม

บางครั้งคุณต้องลดภาษีมูลค่าเพิ่มจากราคารวมในการทำเช่นนี้ให้แบ่งราคารวมออกเป็น (1 VAT Rate) ลบผลลัพธ์จากราคารวมเพื่อค้นหาภาษีมูลค่าเพิ่ม

ตัวอย่างเช่นหากราคารวมของผลิตภัณฑ์ $120และอัตราภาษีมูลค่าเพิ่มคือ20% ให้แบ่ง $120ออกเป็น1.20ราคาสุทธิคือ $100และจำนวนภาษีมูลค่าเพิ่มคือ $120 - $100 = $20วิธีนี้ช่วยให้คุณคำนวณภาษีมูลค่าเพิ่มในใบแจ้งหนี้เมื่อทราบราคารวมแล้ว

ตัวอย่างในชีวิตจริง: ขายปลีกบริการและใบแจ้งหนี้

VAT มีบทบาทสำคัญในอุตสาหกรรมต่างๆขายปลีกผู้ผลิตจักรยานอาจซื้อวัตถุดิบสำหรับ $5.50ซึ่งรวมภาษีมูลค่าเพิ่ม10% เมื่อผู้ผลิตขายชิ้นส่วนให้กับผู้ประกอบสำหรับ $11ภาษีมูลค่าเพิ่มรวมอยู่ด้วย $1ผู้ผลิตจ่าย $0.50ให้กับรัฐบาลทำให้ภาษีมูลค่าเพิ่มจ่ายวัตถุดิบแล้ว

ในการให้บริการลองนึกภาพที่ปรึกษาที่เรียกเก็บเงิน $200สำหรับการทำงานของพวกเขาด้วยอัตราภาษีมูลค่าเพิ่ม15% จำนวนภาษีมูลค่าเพิ่มคือ $200 × 0.15 = $30จำนวนใบแจ้งหนี้ทั้งหมดจะ $230การทำความเข้าใจตัวอย่างเหล่านี้ช่วยให้คุณคำนวณ VAT ในใบแจ้งหนี้และมั่นใจได้ว่าสอดคล้องกับกฎระเบียบด้านภาษี

โดยการเรียนรู้วิธีการเหล่านี้คุณสามารถคำนวณภาษีมูลค่าเพิ่มได้อย่างมั่นใจในสถานการณ์ใดๆไม่ว่าคุณจะเพิ่มภาษีมูลค่าเพิ่มสกัดหรือจัดการกับการทำธุรกรรมในชีวิตจริง

ข้อผิดพลาดทั่วไปเมื่อคุณคำนวณ VAT

Misidentifying อัตราภาษีมูลค่าเพิ่ม

หนึ่งในข้อผิดพลาดที่พบบ่อยที่สุดในการคำนวณ VAT คือการใช้อัตราภาษีมูลค่าเพิ่มที่ไม่ถูกต้องแต่ละประเทศมีอัตราภาษีมูลค่าเพิ่มมาตรฐานของตัวเองและผลิตภัณฑ์หรือบริการบางอย่างอาจมีคุณสมบัติสำหรับอัตราที่ลดลงหรือเป็นศูนย์ตัวอย่างเช่นฮังการีใช้อัตราภาษีมูลค่าเพิ่มที่27% ในขณะที่ลักเซมเบิร์กใช้อัตรา17% ที่ต่ำกว่ามาก Misidentifying อัตราที่ถูกต้องสามารถนำไปสู่การชาร์จไฟมากเกินไปลูกค้าหรือ underpaying ภาษีซึ่งทั้งสองอย่างสามารถส่งผลให้มีความเสียใจทางการเงิน

ธุรกิจมักจะเผชิญกับความท้าทายเมื่อรหัสภาษีมีความซับซ้อนมากเกินไปหรือแมปไม่ถูกต้องปัญหานี้จะเด่นชัดยิ่งขึ้นในองค์กรที่มีหลายระบบซึ่งรวมข้อมูลสำหรับการกำหนดภาษีมูลค่าเพิ่มที่ถูกต้องอาจเป็นเรื่องยากขาดความชัดเจนในกฎภาษีเช่นผู้ที่เห็นใน UAE เกี่ยวกับภาษีมูลค่าเพิ่มและค่าธรรมเนียมการจัดการจนกว่า2022จะซับซ้อนมากขึ้นกระบวนการ

เพื่อหลีกเลี่ยงข้อผิดพลาดเหล่านี้ให้ตรวจสอบอัตราภาษีมูลค่าเพิ่มสำหรับภูมิภาคและหมวดหมู่สินค้าของคุณเสมอการอัปเดตการเปลี่ยนแปลงตามกฎระเบียบมีความสำคัญเท่าเทียมกัน

ลืมตรวจสอบว่าราคารวมภาษีมูลค่าเพิ่มหรือไม่

ความผิดพลาดบ่อยครั้งอื่นไม่สามารถยืนยันได้ว่าราคาได้รวมภาษีมูลค่าเพิ่มแล้วหรือไม่การมองไม่เห็นนี้อาจนำไปสู่การเก็บภาษีซ้ำหรือการออกใบแจ้งหนี้ที่ไม่ถูกต้องตัวอย่างเช่นหากราคารวมของผลิตภัณฑ์อยู่ที่ $120และคุณสมมติว่าไม่รวมภาษีมูลค่าเพิ่มคุณอาจจะเพิ่มปริมาณภาษีเพิ่มเติมโดยไม่จำเป็นข้อผิดพลาดนี้ไม่เพียงแต่ส่งผลกระทบต่อลูกค้าของคุณแต่ยังซับซ้อนการยื่นภาษีของคุณ

เมื่อจัดการกับใบแจ้งหนี้ให้ตรวจสอบว่าจำนวนภาษีมูลค่าเพิ่มอยู่ในรายการแยกต่างหากหรือไม่ผู้ให้บริการและผู้ค้าปลีกหลายรายรวมภาษีมูลค่าเพิ่มในราคารวมเพื่อลดความซับซ้อนของธุรกรรมสำหรับผู้บริโภคอย่างไรก็ตามธุรกิจต้องมั่นใจในความโปร่งใสโดยระบุอย่างชัดเจนว่ารวมภาษีมูลค่าเพิ่มหรือไม่รวม

ใช้สูตรผิดในการสกัด

การใช้สูตรไม่ถูกต้องในการดึง VAT จากราคารวมเป็นอีกหนึ่ง pitfall ทั่วไปวิธีการที่ถูกต้องเกี่ยวข้องกับการแบ่งราคารวมโดย (1 + อัตราภาษีมูลค่าเพิ่ม) ตัวอย่างเช่นหากราคารวม $120และอัตราภาษีมูลค่าเพิ่มคือ20% แบ่ง $120คูณ1.20ให้ราคาสุทธิของ $100แก่คุณลบสิ่งนี้จากราคารวมเผยให้เห็นจำนวนภาษีมูลค่าเพิ่มของ $20.

ข้อผิดพลาดในขั้นตอนนี้อาจส่งผลกระทบร้ายแรงการอ้างสิทธิ์มากเกินไปหรือการอ้างสิทธิ์ภาษีมูลค่าเพิ่มอาจนำไปสู่การสูญเสียทางการเงินหรือการตรวจสอบการจัดหมวดหมู่อุปกรณ์ที่ไม่ถูกต้องเป็นมาตรฐานการจัดอันดับเป็นศูนย์หรือการยกเว้นอาจส่งผลให้มีความเสียใจหรือการสูญเสียการกู้คืนภาษีมูลค่าเพิ่มนอกจากนี้ไม่สามารถใช้กลไกการชาร์จย้อนกลับในการนำเข้าสามารถนำไปสู่การไม่ปฏิบัติตามข้อกำหนด

เพื่อให้แน่ใจว่ามีความแม่นยำให้ตรวจสอบสูตรและการคำนวณของคุณอีกครั้งเสมอการใช้ซอฟต์แวร์บัญชีที่เชื่อถือได้สามารถช่วยให้คุณหลีกเลี่ยงข้อผิดพลาดเหล่านี้และรักษาการปฏิบัติตามข้อกำหนด

เคล็ดลับในการคำนวณภาษีมูลค่าเพิ่ม

การตรวจสอบความถูกต้องในการคำนวณ vat. โดยทำตามแนวทางปฏิบัติที่ดีที่สุดบางประการคุณสามารถลดความซับซ้อนของกระบวนการและลดความเสี่ยงของข้อผิดพลาดได้

เริ่มต้นด้วยการทำความเข้าใจกฎระเบียบภาษีมูลค่าเพิ่มอย่างละเอียดในภูมิภาคของคุณแต่ละประเทศมีกฎอัตราและการยกเว้นที่ไม่เหมือนใครทำความคุ้นเคยกับรายละเอียดเหล่านี้ทำให้มั่นใจได้ว่าคุณจะใช้อัตราภาษีมูลค่าเพิ่มที่ถูกต้องกับทุกธุรกรรมตัวอย่างเช่นสินค้าบางชิ้นอาจมีคุณสมบัติในการลดอัตราหรือเป็นศูนย์ในขณะที่สินค้าอื่นๆอยู่ภายใต้อัตรามาตรฐาน

การบันทึกการจัดระเบียบเป็นอีกขั้นตอนหนึ่งที่สำคัญเก็บบันทึกรายละเอียดของการทำธุรกรรมทั้งหมดรวมถึงใบแจ้งหนี้ใบเสร็จรับเงินและไฟล์ภาษีการปฏิบัตินี้ไม่เพียงแต่ช่วยในระหว่างการฟังแต่ยังทำให้ง่ายต่อการกระทบบัญชีของคุณการกระทบยอดปกติช่วยให้มั่นใจได้ว่าการคำนวณ VAT ของคุณตรงกับบันทึกทางการเงินของคุณลดความคลาดเคลื่อน

การใช้เครื่องมือและซอฟต์แวร์ที่ทันสมัยสามารถปรับปรุงความแม่นยำได้อย่างมากระบบอัตโนมัติทำให้การคำนวณ VAT ง่ายขึ้นโดยใช้อัตราที่ถูกต้องและรายงานการสร้างเครื่องมือเหล่านี้ยังช่วยให้คุณส่งไฟล์กลับมาตรงเวลาหลีกเลี่ยงการสังหารตัวอย่างเช่นธุรกิจจำนวนมากใช้ซอฟต์แวร์บัญชีเพื่อจัดหมวดหมู่ธุรกรรมอย่างถูกต้องและเรียกร้องเครดิตภาษีการป้อนข้อมูลโดยไม่มีข้อผิดพลาด

นี่คือคำแนะนำทีละขั้นตอนเพื่อความถูกต้อง:

- ทำความเข้าใจภาระผูกพันภาษีมูลค่าเพิ่มของคุณและอัปเดตกฎระเบียบ

- รักษาบันทึกทางการเงินที่จัดไว้สำหรับการทำธุรกรรมทั้งหมด

- จัดหมวดหมู่ธุรกรรมอย่างถูกต้องตามการบังคับใช้ VAT

- กระทบบัญชีของคุณอย่างสม่ำเสมอเพื่อระบุความคลาดเคลื่อน

- การคำนวณ VAT อัตโนมัติและการยื่นโดยใช้ซอฟต์แวร์ที่เชื่อถือได้

- ตั้งค่าการแจ้งเตือนเพื่อหลีกเลี่ยงกำหนดเวลาหรือประกาศที่ขาดหายไป

- ร่วมมือกับผู้เชี่ยวชาญด้านภาษีสำหรับกรณีที่ซับซ้อน

โดยทำตามขั้นตอนเหล่านี้คุณสามารถจัดการกับการคำนวณ VAT ด้วยความมั่นใจและความแม่นยำการคำนวณที่ถูกต้องปกป้องธุรกิจของคุณจากการสังหารและรับรองการดำเนินงานทางการเงินที่ราบรื่น

การเรียนรู้การคำนวณ VAT นั้นง่ายกว่าที่คุณอาจคิดเดอะฟอร์มูล่า,VAT = ราคาสุทธิ × อัตราภาษีมูลค่าเพิ่มให้วิธีที่ตรงไปตรงมาในการกำหนดปริมาณภาษีโดยทำตามขั้นตอนที่ระบุไว้คุณสามารถคำนวณ VAT ได้อย่างมั่นใจไม่ว่าคุณจะเพิ่มลงในราคาหรือดึงออกจากยอดรวม

ใช้ขั้นตอนเหล่านี้ในการทำธุรกรรมประจำวันของคุณเพื่อหลีกเลี่ยงข้อผิดพลาดและให้สอดคล้องเรื่องความถูกต้องเนื่องจากสหภาพยุโรปสูญเสียกว่า EUR 310พันล้านต่อปีเนื่องจากอัตราภาษีมูลค่าเพิ่มลดลงและการยกเว้นโดยการเข้าพักที่แม่นยำคุณมีส่วนร่วมในการจัดการทางการเงินที่ดีขึ้นและการดำเนินงานที่ราบรื่น

คำถามที่พบบ่อย

อะไรคือความแตกต่างระหว่างภาษีมูลค่าเพิ่มและภาษีการขาย?

ภาษีมูลค่าเพิ่มใช้ในทุกขั้นตอนของการผลิตในขณะที่ภาษีการขายจะถูกเรียกเก็บเฉพาะในการขายขั้นสุดท้ายภาษีมูลค่าเพิ่มช่วยให้ธุรกิจมีส่วนร่วมในกิจกรรมของพวกเขาในขณะที่ภาษีการขายมุ่งเน้นไปที่การซื้อสินค้าของผู้บริโภคเพียงอย่างเดียว

ฉันจะทราบได้อย่างไรว่าราคารวมภาษีมูลค่าเพิ่มหรือไม่?

ตรวจสอบใบแจ้งหนี้หรือใบเสร็จรับเงินผู้ขายมักจะระบุว่ารวมภาษีมูลค่าเพิ่มหรือไม่หากไม่ชัดเจนให้ถามผู้ขายโดยตรงหรือคำนวณการใช้สูตร:ราคาสุทธิ = ราคารวมภาษีมูลค่าเพิ่ม (1 VAT Rate).ค่าาา

สามารถเปลี่ยนแปลงอัตราภาษีมูลค่าเพิ่มได้หรือไม่?

ใช่รัฐบาลปรับภาษีมูลค่าเพิ่มตามความต้องการทางเศรษฐกิจอัปเดตอยู่เสมอโดยตรวจสอบเว็บไซต์ผู้มีอำนาจด้านภาษีอย่างเป็นทางการหรือปรึกษาข้อบังคับท้องถิ่น

ภาษีมูลค่าเพิ่มสามารถคืนเงินได้สำหรับธุรกิจหรือไม่?

ธุรกิจสามารถเรียกร้องการคืนเงินภาษีมูลค่าเพิ่มในการซื้อสินค้าที่เกี่ยวข้องกับการดำเนินงานของพวกเขาเก็บบันทึกที่ถูกต้องและส่งการอ้างสิทธิ์ในระหว่างการยื่นภาษีเพื่อกู้คืนจำนวนเงินที่กำหนด

จะเกิดอะไรขึ้นถ้าฉันคำนวณ VAT ไม่ถูกต้อง?

การคำนวณ VAT ที่ไม่ถูกต้องสามารถนำไปสู่ความหายนะหรือการตรวจสอบใช้ซอฟต์แวร์บัญชีที่เชื่อถือได้และตรวจสอบสูตรของคุณอีกครั้งเพื่อให้แน่ใจว่าสอดคล้องและหลีกเลี่ยงข้อผิดพลาดที่มีค่าใช้จ่ายสูง

เนื้อหาที่เกี่ยวข้อง