Compreendendo o Bail-Ins e seu impacto nos negócios globais

Autor:XTransfer2025.04.15Bail em

Um bail-in serve como um método para resgatar bancos falidos, exigindo que credores e depositantes absorvam as perdas em vez de depender dos contribuintes. Dentro da União Europeia, a abordagem bail-in é usada para gerenciar riscos associados a bancos de grande porte, muitas vezes referidos como "grandes demais para falir". Ao obrigar acionistas e credores a cobrir perdas, às vezes no valor de US $55 bilhões, o mecanismo de resgate interno ajuda a manter a estabilidade do sistema financeiro. Este processo é crucial para salvaguardar os negócios globais e preservar a confiança nos bancos.

Destaques

- Um bail-in salva bancos em dificuldades, fazendo credores e proprietários assumir perdas. Isso impede que os contribuintes paguem os custos.

- Os bail-ins funcionam corrigindo problemas dentro do banco. Eles garantem que os bancos gerenciem riscos sem precisar do dinheiro do governo.

- Conhecer as regras locais de fiança é importante para as empresas. Isso os ajuda a evitar riscos e proteger seu dinheiro durante problemas bancários.

- Bail-ins podem fazer as pessoas perderem a confiança nos bancos. Os clientes podem retirar seu dinheiro ou escolher bancos mais seguros após uma crise.

- As grandes empresas devem usar muitos bancos para evitar perder muito se um banco tiver um bail-in.

O que é um Bail-In?

Definição e Principais Características

Um bail-in é uma maneira de salvar um banco falindo. Funciona fazendo com que os credores do banco, acionistas e, às vezes, depositantes assumam as perdas. Isso significa que os contribuintes não precisam pagar pelos problemas do banco. As pessoas ligadas ao banco ajudam a recuperar, o que economiza dinheiro público.

Bail-ins se concentram em consertar o banco por dentro. Eles também impedem que grandes problemas se espalhem para outros bancos. Ao contrário dos resgates, em que os governos intervêm, os resgates seguem regras estabelecidas. Por exemplo, a Diretiva Recuperação e Resolução Bancária (BRRD) foi feita em 2014. Dá passos claros para a utilização de resgates internos na União Europeia. Essas regras garantem que o processo seja justo e claro.

Como funcionam os Bail-Ins

Bail-ins transformar dívidas de um banco em ações de propriedade. Isso significa que títulos, ações ou depósitos perdem valor para cobrir perdas. Por exemplo, os obrigacionistas podem receber ações em vez de seu dinheiro de volta. Depositantes não segurados podem perder parte de suas economias.

O objetivo é proteger os pequenos depositantes e as contas seguradas. Maiores credores e acionistas geralmente perdem mais dinheiro. Dessa forma, os clientes regulares são menos afetados e o banco pode continuar funcionando. Os líderes tentam equilibrar justiça e estabilidade durante esses tempos difíceis.

Exemplos de Bail-Ins na Prática

Em 2013, Chipre usou um bail-in para corrigir sua crise bancária. O governo, com a ajuda da UE e do FMI, fez com que os detentores de títulos e os depositantes não segurados assumissem perdas. Isso ajudou a reconstruir o sistema bancário e a restabelecer a estabilidade.

Dados mostram como as fianças afetam as famílias. Cerca de 55% das famílias perderam dinheiro e 28% tiveram depósitos não segurados reduzidos. Mesmo 44% das famílias transferiram seu dinheiro, mesmo que não tenham perdido nada. Isso mostra como as fianças podem abalar a confiança nos bancos.

Ao longo do tempo, pesquisas mostram que um terço das famílias evita manter dinheiro em bancos locais após um resgate. Isso mostra como as fianças podem mudar a forma como as pessoas se sentem sobre os bancos por um longo tempo.

Bail-Ins vs. Resgate

Principais diferenças entre bail-ins e resgates

Quando os bancos enfrentam problemas, os líderes escolhem fianças ou resgates. Um resgate usa dinheiro do contribuinte para salvar o banco. Um bail-in faz credores e acionistas pagarem pelas perdas. Desta forma, o dinheiro público é seguro, e o banco continua funcionando.

Aqui está uma tabela mostrando as principais diferenças:

Por que as fianças estão a ganhar preferência

Bail-ins são agora mais populares para corrigir problemas bancários. Regras como a Lei Dodd-Frank nos EUA e as reformas de Basileia III apoiam isso. Essas regras visam impedir resgates financiados pelos contribuintes e tornar os bancos mais fortes.

O FDIC apoia as fianças como uma solução justa. Os líderes os veem como uma maneira de manter os bancos responsáveis e evitar grandes falhas. Essa mudança ajuda a construir um sistema bancário mais seguro em todo o mundo.

Estruturas legais e internacionais para Bail-Ins

A Lei Dodd-Frank e a Bail-Ins nos E. U.

A Lei Dodd-Frank ajuda a orientar como bail-ins trabalhar em os EUA Esta lei foi criada após a crise financeira de 2008. Isso impede que os bancos usem o dinheiro dos contribuintes para resolver seus problemas. Em vez disso, os bancos devem planejar falhas sem ajuda do governo. Esses “testamentos vivos” explicam como os bancos lidarão com suas perdas. Isso garante que as fianças aconteçam sem problemas e protejam a economia.

Em Harris County, Texas, novas regras limitaram a fiança de contravenção em US $100. Essa mudança melhorou as taxas de liberação pré-julgamento de 60% para 87%. Também reduziu ligeiramente as taxas de criminalidade. Isso mostra que regras claras podem melhorar os resultados, mesmo no setor bancário.

Basileia III e o Regulamento Bancário Global

As regras do Basileia III ajudam a manter os bancos estáveis em todo o mundo. Essas regras fazem os bancos economizarem mais dinheiro para lidar com perdas. Uma ferramenta são os títulos conversíveis contingentes (CoCos). CoCos transformar em ações se o capital de um banco cai muito baixo. Isso dá aos bancos dinheiro extra e evita usar fundos dos contribuintes.

Na Europa, os CoCos contam com importantes requisitos de capital bancário. Isso torna os bancos mais fortes e incentiva decisões cuidadosas. Mas alguns dizem que os CoCos analisam os riscos passados, não os futuros. Mesmo com essa questão, Basileia III é fundamental para manter os bancos seguros globalmente.

Variações Regionais nas Políticas de Bail-In

As regras de fiança diferem por região devido às necessidades locais. Na Europa, os bancos devem preparar documentos para fianças rápidas. Isso ajuda durante crises financeiras. Essas regras também mudam a forma como os investidores agem. Por exemplo, os investidores agora querem retornos mais altos em títulos arriscados.

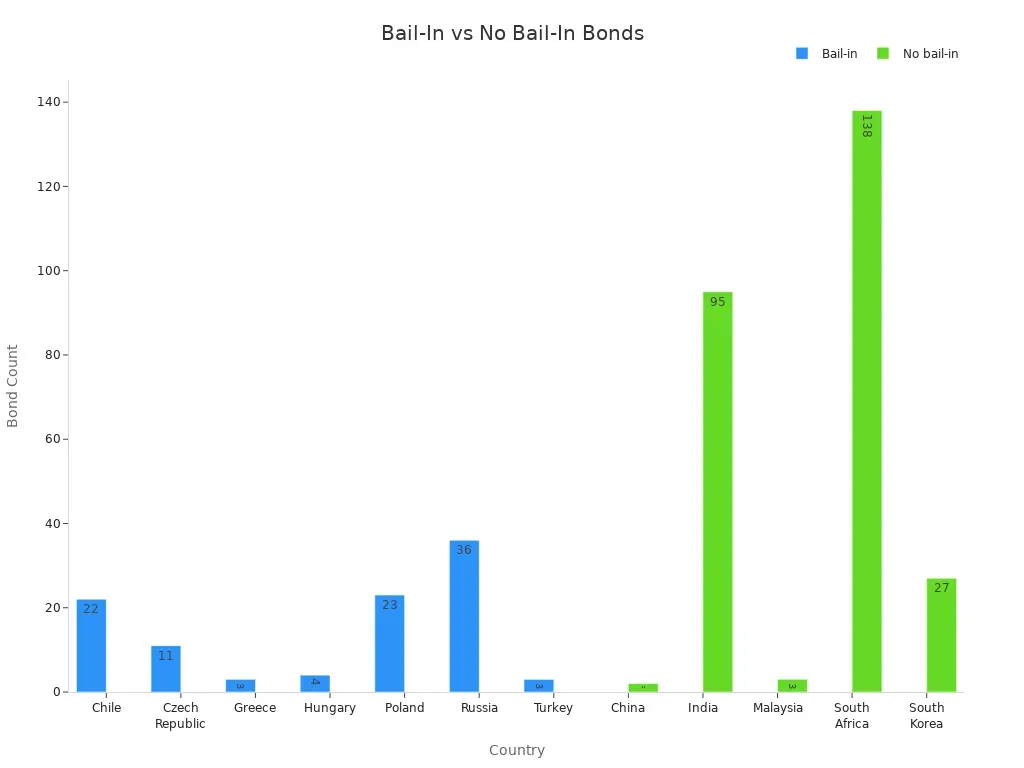

Um estudo mostra como os títulos diferem entre os países. Lugares como o Chile e a Polônia com regras de fiança veem os preços dos títulos mudarem. Países como China e Índia sem essas regras mostram tendências diferentes.

Desafios e Controvérsias do Bail-Ins

Impacto nas corporações multinacionais

Bail-ins podem afetar muito grandes empresas globais. Se um banco usa um bail-in, as empresas com grandes depósitos ou investimentos podem perder dinheiro. Isso pode prejudicar seu fluxo de caixa e operações diárias. Por exemplo, uma empresa que depende de um banco para empréstimos pode encontrar esses fundos cortados ou indisponíveis durante uma crise. Isso pode fazer com que a empresa procure outro financiamento, muitas vezes a custos mais altos.

Além disso, as empresas multinacionais trabalham em muitos países com diferentes regras de fiança. Isso aumenta a incerteza. Eles devem verificar os riscos de cada banco que usam e mudar seus planos financeiros. Espalhar relacionamentos bancários pode reduzir o risco de perder dinheiro em um bail-in.

Transparência e confiança pública

A confiança é importante para que os bail-ins funcionem bem. A comunicação clara ajuda as pessoas a se sentirem seguras sobre seu dinheiro. Se os bancos e os reguladores não explicarem as coisas claramente, as pessoas podem entrar em pânico. Isso pode prejudicar a confiança no sistema bancário. Em Chipre, em 2013, muitas pessoas tiraram seu dinheiro dos bancos. Eles temiam perder mais dinheiro, o que prejudicou a economia. Para acabar com isso, as regras devem ser claras e as pessoas precisam saber que seu dinheiro está seguro.

Riscos para a estabilidade financeira

As fianças protegem os contribuintes, mas também podem criar novos riscos. Problemas como dívidas, escassez de caixa e sistemas complexos podem surgir. Conexões bancárias complicadas tornam as fianças mais difíceis de prever. Bancos conectados podem passar problemas uns aos outros, piorando as crises. Especialistas descobriram como os problemas se espalham, como vender ativos rapidamente ou compartilhar riscos. Se não forem bem tratados, os bail-ins podem prejudicar a estabilidade que pretendem proteger.

Implicações do Bail-Ins para Negócios Globais

Efeitos sobre a banca e o crédito

Bail-ins afetam os bancos e quanto eles podem emprestar. Quando um banco usa um bail-in, pode perder a confiança do cliente e do investidor. Isso pode significar menos depósitos e maiores custos de empréstimos para o banco. O banco poderia então emprestar menos para pessoas e empresas.

Um estudo do Banco Espírito Santo de Portugal mostrou que os bancos envolvidos em um resgate interno reduziram os empréstimos em 5,78% para cada aumento de desvio padrão na exposição. Empresas emprestaram de bancos mais seguros mas pagaram mais. As pequenas empresas tiveram queda de 2,3% no investimento e 0,6% menos empregos. Isso mostra como as fianças podem prejudicar a economia, afetando tanto as empresas quanto os trabalhadores.

Implicações Financeiras Globais de Longo Prazo

Com o tempo, as fianças mudam a forma como o sistema financeiro global funciona. Eles pressionam os bancos a serem mais seguros e economizarem mais dinheiro. Isso reduz a chance de crises futuras. Mas as fianças também podem prejudicar a confiança nos bancos. As pessoas podem se preocupar em perder economias e preferem bancos menores ou outras opções financeiras.

Para empresas globais, os bail-ins destacam a necessidade de um bom planejamento do risco. Você deve observar a saúde financeira de seus bancos e aprender sobre as regras locais de fiança. Isso ajuda você a se preparar para problemas e proteger seu negócio.

Os bail-ins ajudam a salvar bancos em dificuldades, fazendo credores e acionistas lidarem com as perdas. Isso mantém os contribuintes seguros e faz os bancos assumirem a responsabilidade. Bail-ins são importantes para manter os bancos estáveis e proteger as empresas globais.

FAQ

Qual é o principal objetivo de um bail-in?

Um bail-in ajuda um banco falido, fazendo credores e acionistas assumir perdas. Isso impede os contribuintes de pagar e permite que o banco continue funcionando.

Conteúdo relacionado