Principes de base du compte de transaction que vous devez connaître

Auteur:XTransfer2025.04.27Compte de transaction

Un compte de transaction est votre outil de choix pour la gestion des transactions quotidiennes. C'est le genre de compte bancaire de consommateur qui facilite la vie en vous permettant de déposer votre chèque de paie, de payer des factures ou de magasiner avec une carte de débit. Saviez-vous qu'en 2022, plus de 41% des titulaires de compte utilisaient régulièrement des paiements peer-to-peer? Avec des fonctionnalités telles que les dépôts directs et les services bancaires numériques, un compte courant est essentiel pour garder vos finances organisées.

Comment un compte d'opération diffère des autres comptes

Comptes de transaction vs comptes d'épargne

Vous pourriez vous demander comment un compte de transaction se compare à un compte d'épargne. La plus grande différence réside dans la façon dont vous les utilisez. Un compte de transaction est conçu pour vos besoins financiers quotidiens. Vous pouvez déposer et retirer de l'argent aussi souvent que vous le souhaitez sans vous soucier des pénalités. D'autre part, les comptes d'épargne sont destinés à vous aider à faire fructifier votre argent au fil du temps. Ils viennent généralement avec des limites de retrait et peuvent facturer des frais si vous les dépassez.

Voici une comparaison rapide pour rendre les choses plus claires:

Donc, si vous recherchez la flexibilité, un compte de transaction est votre meilleur pari. Mais si gagner de l'intérêt est votre objectif, un compte d'épargne pourrait être la voie à suivre.

Comptes de transaction vs comptes d'investissement

Les comptes d'investissement sont tous sur la croissance de votre patrimoine. Ils vous permettent d'acheter des actions, des obligations ou des fonds communs de placement. Contrairement à un compte courant, ils ne sont pas conçus pour un usage quotidien. Vous ne pouvez pas les utiliser pour payer des factures ou magasiner en ligne. De plus, l'accès à votre argent peut prendre du temps, car vous devrez peut-être vendre vos placements en premier.

Un compte de transaction, cependant, vous donne un accès instantané à vos fonds. Il est parfait pour gérer vos dépenses quotidiennes, tandis qu'un compte d'investissement est meilleur pour les objectifs financiers à long terme.

Comptes de transactions vs certificats de dépôt (CD)

Les certificats de dépôt, ou CD, sont une autre option pour économiser de l'argent. Mais ils fonctionnent très différemment d'un compte de transaction. Lorsque vous ouvrez un CD, vous acceptez de verrouiller votre argent pour une période déterminée. En contrepartie, vous obtenez un taux d'intérêt fixe. Si vous retirez tôt, vous ferez face à des pénalités.

Un compte de transaction n'a pas ces restrictions. Vous pouvez utiliser votre argent chaque fois que vous en avez besoin. Les CD sont parfaits pour économiser, mais ils n'offrent pas la flexibilité que vous obtenez avec un compte de transaction.

Principales caractéristiques d'un compte de transaction

Accès instantané aux fonds

Un compte de transaction vous donne un accès immédiat à votre argent chaque fois que vous en avez besoin. Que vous payiez des courses, que vous transfériez de l'argent à un ami ou que vous retiriez de l'argent à un guichet automatique, vous pouvez le faire instantanément. Cette flexibilité rend la gestion de vos dépenses quotidiennes beaucoup plus facile par rapport à d'autres types de comptes.

Transactions illimitées

Contrairement aux comptes d'épargne, qui limitent souvent le nombre de retraits que vous pouvez effectuer, un compte de transaction permet des transactions illimitées. Vous pouvez effectuer autant de dépôts, de retraits et de transferts que nécessaire sans vous soucier des pénalités. Cette fonctionnalité est particulièrement utile pour gérer les paiements fréquents comme le loyer, les services publics ou les achats en ligne.

Voici quelques types courants de transactions que vous pouvez effectuer avec un compte courant:

- Retraits ATM

- Retraits en personne dans une succursale bancaire

- Virements en ligne et paiements de factures

- Demandes téléphoniques de décaissements de chèques

- Demandes de retrait par courrier ou messagerie

Ce niveau de liberté garantit que vos activités financières restent fluides et sans stress.

Accès par carte de débit et ATM

Votre compte de transaction est généralement livré avec une carte de débit, vous donnant le pouvoir de faire des achats et de retirer de l'argent en déplacement. Les cartes de débit sont largement acceptées, ce qui en fait un outil pratique pour les dépenses quotidiennes. De plus, de nombreuses banques offrent des avantages tels que des conceptions de cartes exclusives ou des réductions avec certaines marques.

Avec ces fonctionnalités, la gestion de votre argent devient non seulement efficace, mais aussi sécurisée.

Services bancaires en ligne et mobiles

À l'ère numérique, les services bancaires en ligne et mobiles sont des incontournables. Un compte de transaction vous permet de vérifier votre solde, de transférer de l'argent et de payer des factures, le tout à partir de votre smartphone ou de votre ordinateur. Ces outils vous font gagner du temps et éliminent le besoin de vous rendre dans une succursale bancaire.

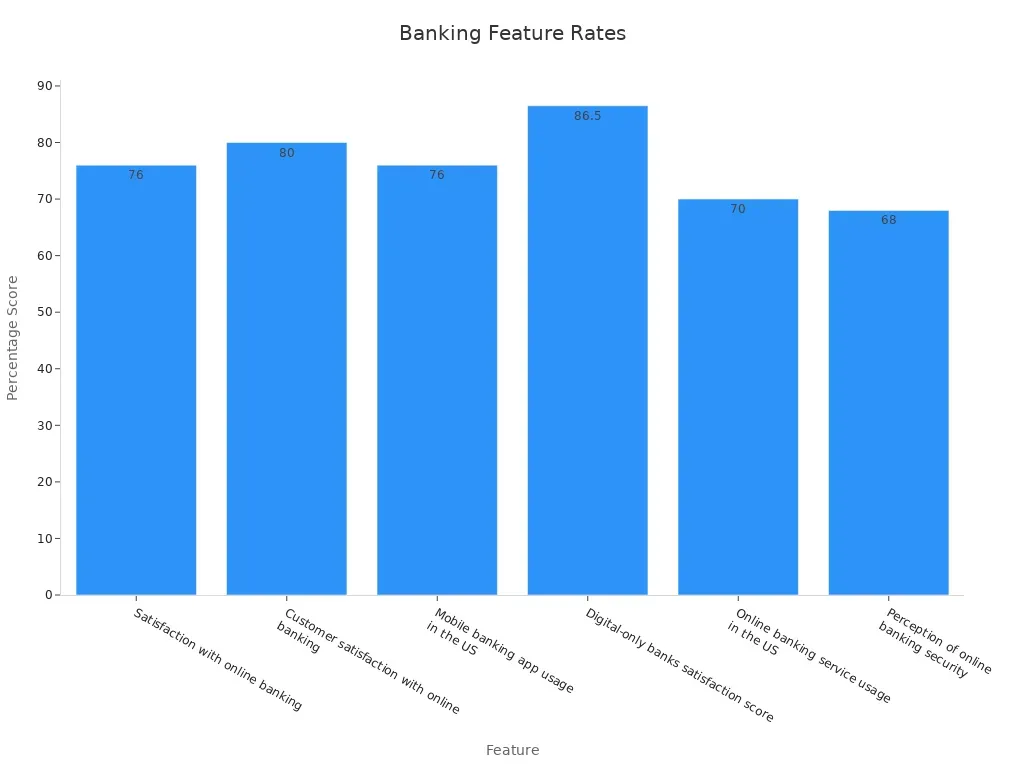

Voici ce que les chiffres disent sur les services bancaires en ligne et mobiles:

Ces statistiques soulignent à quel point la banque numérique est devenue essentielle pour la gestion financière moderne.

Protection de découvert

La protection contre les découverts est une bouée de sauvetage lorsque des dépenses imprévues surviennent. Si vous dépensez accidentellement plus que ce qui est dans votre compte, cette fonctionnalité couvre la différence, empêchant les transactions refusées ou les frais lourds. De nombreuses banques offrent maintenant des dispenses de frais de découvert ou des périodes de grâce, ce qui permet aux consommateurs d'économiser des milliards chaque année.

En choisissant un compte de transaction avec protection de découvert, vous pouvez éviter les ratés financiers et maintenir la tranquillité d'esprit.

Frais communs pour les comptes de transaction

Lorsque vous ouvrez un compte d'opération, il est important de comprendre les frais qui pourraient en être associés. Ces frais peuvent varier en fonction de la banque et du type de compte que vous choisissez. Déposons les plus communs.

Frais d'entretien mensuels

Certaines banques facturent des frais d'entretien mensuels juste pour garder votre compte ouvert. Ces frais peuvent varier de 5 $ à 15 $ par mois. Cependant, de nombreuses banques renoncent à ces frais si vous répondez à certaines exigences, comme le maintien d'un solde minimum ou la mise en place de dépôts directs.

Par exemple, si vous payez des frais de 2,37 $ aux deux semaines au cours d'une année scolaire, cela représente 42,66 $ par année. Cela représente environ 7,9% de ce que vous pourriez dépenser en repas scolaires au cours d'une année. D'un autre côté, payer les mêmes frais seulement trois fois par an ne coûterait que 7,11 $. Comprendre ces frais peut vous aider à éviter des coûts inutiles.

Frais de découvert et de fonds insuffisants

Les frais de découvert et de fonds insuffisants (NSF) se produisent lorsque vous dépensez plus d'argent que vous avez dans votre compte. Ces frais peuvent être coûteux, allant souvent de 25 $ à 35 $ par transaction. En 2022, les frais de découvert et les frais NSF ont généré 9,9 milliards de dollars de revenus pour les banques. Les ménages financièrement vulnérables ont été les plus durement touchés, représentant plus de 6 milliards de dollars de ces frais.

Voici quelques informations clés sur les frais de découvert et NSF:

- 17% des ménages ayant des comptes chèques ont déclaré avoir payé ces frais en 2022.

- Les personnes financièrement vulnérables ont connu des découverts à un taux beaucoup plus élevé (46%) que les ménages en bonne santé financière (4%).

- Les comptes avec des soldes quotidiens moyens faibles (inférieurs à 500 $) sont 20 fois plus susceptibles d'engager des frais NSF que ceux avec des soldes plus élevés.

Comprendre comment ces frais fonctionnent peut vous aider à les éviter et à économiser de l'argent.

Frais ATM et transactions étrangères

L'utilisation de guichets automatiques en dehors du réseau de votre banque ou les achats à l'étranger peuvent entraîner des frais supplémentaires. Les frais de guichet automatique varient généralement de 2 $ à 5 $ par transaction, tandis que les frais de transaction à l'étranger ajoutent de 1% à 3% au coût de chaque achat. Certaines banques facturent également des frais de conversion de devises, ce qui peut augmenter le coût total de 3% à 12%.

Voici ce que vous devez savoir sur ces frais:

- Des frais de transaction à l'étranger s'appliquent aux achats effectués à l'étranger ou auprès de commerçants étrangers.

- Les retraits de guichets automatiques étrangers peuvent inclure des frais supplémentaires au-delà des propres frais du guichet automatique.

- Certaines banques offrent des dispenses de frais ou des cartes sans frais pour des clients spécifiques.

Si vous voyagez souvent, pensez à choisir une banque qui minimise ces frais ou offre le remboursement des frais de guichet automatique hors réseau.

Types de comptes d'opérations

En ce qui concerne la gestion de votre argent, tous les comptes de transaction ne sont pas identiques. Différents types de comptes d'opérations répondent à des besoins uniques, que vous soyez un étudiant, un propriétaire d'entreprise ou quelqu'un qui cherche des avantages supplémentaires. Explorons les options.

Comptes de transactions standard

Un compte d'opération standard est le type le plus commun. Il est parfait pour les besoins bancaires quotidiens comme payer des factures, faire du shopping ou recevoir votre chèque de paie. Ces comptes sont généralement dotés de fonctionnalités de base telles qu'une carte de débit, des services bancaires en ligne et des transactions illimitées. Ils sont simples et faciles à utiliser, ce qui en fait un excellent choix si vous voulez une option sans fioritures pour gérer vos finances quotidiennes.

Comptes de transaction premium

Si vous recherchez des avantages supplémentaires, un compte de transaction premium pourrait être utile. Ces comptes viennent souvent avec des avantages tels que des limites de retrait plus élevées, des frais annulés et des programmes de récompenses exclusifs. Certaines banques offrent même un service client personnalisé ou des avantages de voyage. Bien que ces comptes puissent avoir des frais mensuels plus élevés, les fonctionnalités supplémentaires peuvent en faire un bon choix si vous voulez plus de valeur de votre expérience bancaire.

Comptes de transactions étudiants

Les comptes de transactions étudiants sont conçus en pensant aux jeunes adultes. Ils viennent souvent avec des frais moins élevés, aucune exigence de solde minimum et un accès facile aux services bancaires mobiles. Ces caractéristiques les rendent idéales pour la gestion d'un budget étudiant. Saviez-vous que les comptes de mobile money ont un taux d'adoption de 94,4% chez les étudiants, contre 77,8% pour les comptes bancaires traditionnels? Les étudiants apprécient également l'accessibilité (47,2%) et la facilité d'utilisation (30,6%) lors du choix de leurs comptes.

Si vous êtes un étudiant, ce type de compte peut vous aider à garder le contrôle de vos finances sans vous ruiner.

Comptes de transactions commerciales

Pour les propriétaires d'entreprise, un compte de transaction d'entreprise dédié est essentiel. Ces comptes vous aident à séparer les finances personnelles et professionnelles, ce qui est crucial pour la protection juridique et la préparation des déclarations de revenus. Ils facilitent également le suivi des dépenses déductibles et le maintien de l'organisation financière.

Voici comment un compte d'entreprise peut vous être bénéfique:

- Cela améliore votre crédibilité professionnelle auprès des clients et des fournisseurs.

- Vous pouvez accepter les paiements par carte de crédit, répondre aux attentes des clients et stimuler les ventes.

- Il vous aide à établir un profil de crédit d'entreprise, ce qui est essentiel pour obtenir des prêts ou du financement.

Que vous dirigiez une petite startup ou une grande entreprise, un compte d'opérations commerciales peut simplifier votre gestion financière et soutenir votre croissance.

La garantie de la FDIC et son importance

Qu'est-ce que l'assurance FDIC?

L'assurance FDIC est comme un filet de sécurité pour votre argent. C'est une garantie fournie par la Federal Deposit Insurance Corporation (FDIC) pour protéger vos dépôts en cas de faillite de votre banque. Cette assurance couvre différents types de comptes, y compris la vérification, l'épargne et les certificats de dépôt (CD). Depuis sa création en 1934, la FDIC a veillé à ce qu'aucun déposant n'a jamais perdu des fonds assurés. C'est un bilan assez solide, vous ne trouvez pas?

Voici une ventilation rapide de ce que couvre l'assurance FDIC:

Cette protection garantit que votre argent est en sécurité, même en période d'incertitude.

Comment la FDIC protège votre argent

La FDIC intervient lorsqu'une banque fait faillite. Il agit en tant que récepteur, vous permettant d'accéder rapidement à vos dépôts assurés. Par exemple, si votre banque ferme, la FDIC transfère votre compte à une autre banque ou vous paie directement. Ce processus empêche le chaos financier et vous donne la tranquillité d'esprit.

Voici comment la FDIC fonctionne pendant les faillites bancaires:

- Assure les dépôts jusqu'à 250 000 $ par déposant, par catégorie de propriété.

- Protège les fonds dans les comptes chèques, d'épargne et autres comptes éligibles.

- Gère les banques en faillite pour s'assurer que les déposants ne perdent pas leur argent.

Les événements récents, comme l'effondrement de Signature Bank, montrent comment l'assurance de la FDIC empêche la panique et protège les déposants de perdre leur argent durement gagné.

Limites de couverture et ce qui est inclus

L'assurance FDIC a des limites claires. Il couvre jusqu'à 250 000 $ par déposant, par catégorie de propriété, à chaque banque assurée. Cela signifie que vous êtes protégé pour plusieurs comptes dans différentes banques, tant que chaque banque est assurée par la FDIC.

Si vous avez plus de 250 000 $ dans un compte, envisagez de répartir vos fonds dans différentes banques ou catégories de propriété pour maximiser votre couverture. Avec l'assurance FDIC, votre argent reste en sécurité, peu importe ce qui arrive à votre banque.

Conseils pour choisir le bon compte d'opération

Choisir le bon compte de transaction peut sembler accablant avec autant d'options. Mais ne vous inquiétez pas-le décomposer en quelques étapes simples peut rendre le processus beaucoup plus facile. Voici comment vous pouvez trouver le compte parfait pour vos besoins.

Évaluez vos besoins financiers

Commencez par réfléchir à la façon dont vous utiliserez votre compte. Vous cherchez un compte pour gérer les dépenses quotidiennes ou vous avez besoin de quelque chose de plus spécialisé, comme un compte étudiant ou professionnel? Vos habitudes financières jouent un rôle important dans la détermination du meilleur ajustement.

Posez-vous ces questions:

- À quelle fréquence prévoyez-vous d'effectuer des transactions?

- Avez-vous besoin d'une protection de découvert ou d'un accès à des guichets automatiques internationaux?

- Êtes-vous à l'aise de maintenir un solde minimum pour éviter les frais?

Par exemple, si vous êtes étudiant, vous pouvez privilégier les frais peu élevés et les services bancaires mobiles. Si vous exploitez une entreprise, vous voudrez un compte qui sépare les finances personnelles et professionnelles tout en offrant des fonctionnalités telles que l'acceptation des paiements par carte de crédit.

Comparer les frais et les caractéristiques

Tous les comptes ne sont pas créés égaux, en particulier en ce qui concerne les frais. Certaines banques facturent des frais de maintenance mensuels, tandis que d'autres offrent des comptes gratuits si vous remplissez certaines conditions. Comprendre la structure des frais peut vous faire économiser de l'argent à long terme.

Voici une comparaison rapide des structures tarifaires courantes:

Lorsque vous comparez des comptes, regardez au-delà des frais. Considérez des fonctionnalités telles que les services bancaires mobiles, l'accès aux guichets automatiques et les programmes de récompenses. Par exemple, les jeunes générations comme la génération Z et la génération Y ont tendance à payer des frais plus élevés en moyenne (19,13 $ et 15,55 $, respectivement) que les générations plus âgées comme les baby-boomers (2,21 $). Cela met en évidence l'importance de trouver un compte qui correspond à vos habitudes de dépenses.

Tenir compte de l'accessibilité et du soutien à la clientèle

L'accessibilité et le support client peuvent faire ou défaire votre expérience bancaire. Vous voulez un compte facile à gérer et soutenu par un support fiable lorsque vous avez besoin d'aide.

Voici quelques facteurs clés à évaluer:

- Satisfaction de la clientèle (CSAT):Mesure à quel point les clients sont satisfaits de leur expérience de support.

- Score de performance de soutien:Combine le temps de réponse, le temps de résolution et CSAT en une seule métrique.

- Temps moyen pour fermer les problèmes:Pistes de la rapidité avec laquelle les problèmes sont résolus, montrant l'efficacité du service à la clientèle.

- Sondage auprès des clients Score:Reflète les commentaires des clients sur la performance globale de la banque.

Si vous appréciez la résolution rapide des problèmes, recherchez des banques ayant des scores de performance de support élevés. Certaines banques offrent également un service client 24 h/24 et 7j/7 ou un support dédié aux titulaires de comptes premium. Ces fonctionnalités peuvent vous faire gagner du temps et réduire le stress lorsque des problèmes surviennent.

Rechercher des avantages ou avantages supplémentaires

Enfin, n'oubliez pas de vérifier les avantages supplémentaires. De nombreuses banques offrent des programmes de récompenses, des remises en argent sur les achats ou des dispenses de frais pour certaines transactions. Ces avantages peuvent ajouter une valeur significative à votre compte.

Voici quelques avantages à rechercher:

- Les bonus d'inscription:Certaines banques offrent des bonus en espèces lorsque vous ouvrez un nouveau compte.

- Exemptions de frais:Recherchez les comptes qui renoncent aux frais de transaction ATM ou étrangers.

- Programmes de récompenses:Gagnez des points ou des cashback pour l'utilisation de votre carte de débit.

- Avantages exclusifs:Les comptes Premium peuvent inclure des avantages tels que l'assurance voyage ou des limites de retrait plus élevées.

Ces extras peuvent sembler petits, mais ils peuvent faire une grande différence au fil du temps. Par exemple, si vous voyagez fréquemment, un compte sans frais de transaction à l'étranger pourrait vous faire économiser des centaines de dollars par an.

En suivant ces conseils, vous serez sur la bonne voie pour trouver un compte de transaction qui correspond à votre style de vie et à vos objectifs financiers.

Un compte de transaction est votre centre financier pour les activités quotidiennes, offrant des fonctionnalités telles que l'accès instantané, les transactions illimitées et les services bancaires numériques. Choisir le bon compte simplifie la gestion de votre argent. Pensez à vos besoins, comparez les options et choisissez celle qui correspond à votre style de vie. Le bon choix garde vos finances sans stress et organisées.

FAQ

Quelle est la différence entre un compte de transaction et un compte d'épargne?

Un compte de transaction est destiné aux dépenses quotidiennes, tandis qu'un compte d'épargne vous aide à faire fructifier votre argent. Les comptes d'épargne ont souvent des limites de retrait, contrairement aux comptes de transaction.

Puis-je ouvrir plusieurs comptes d'opérations?

Oui, vous pouvez ouvrir plusieurs comptes. De nombreuses personnes utilisent des comptes séparés pour les finances personnelles et professionnelles ou pour gérer des dépenses spécifiques comme les voyages ou les factures.

Les comptes de transaction sont-ils sécurisés?

Absolument! La plupart des comptes de transaction sont assurés par la FDIC, protégeant votre argent jusqu'à 250 000 $ par déposant, par banque. Cela garantit que vos fonds sont en sécurité même si la banque fait faillite.

Contenu associé