Qué es el impuesto al valor agregado IVA Una definición completa

Autor:XTransfer2025.05.26Impuesto sobre el valor añadido (IVA)

El impuesto al valor agregado (IVA) es un impuesto al consumo aplicado al aumento de valor en cada etapa de producción o distribución. Los gobiernos de todo el mundo dependen de este impuesto para generar ingresos significativos. Su importancia sigue creciendo a medida que más países lo adoptan. Por ejemplo:

- Angola, Bahrein y los Emiratos Árabes Unidos recientemente implementaron sistemas de IVA.

- Bután, Kuwait y Qatar planean introducir el IVA pronto, destacando su creciente papel en las economías globales.

En última instancia, el consumidor final asume el costo del impuesto al valor agregado, ya que las empresas lo pasan en precios de productos o servicios. Esto hace que el IVA sea una parte vital de los sistemas tributarios modernos.

Cómo funciona el IVA

Entrada y salida IVA

Comprender el IVA de entrada y salida es esencial para comprender cómo funciona el impuesto al valor agregado. El IVA de entrada se refiere al impuesto que paga sobre los bienes o servicios comprados para su negocio. El IVA de salida, por otro lado, es el impuesto que se cobra al vender bienes o servicios. La diferencia entre estos dos factores determina su responsabilidad por el IVA. Si su IVA soportado excede su IVA de salida, puede reclamar un reembolso. Por el contrario, si su IVA de salida es más alto, debe la diferencia a las autoridades fiscales.

La relación entre el IVA de entrada y de salida refleja la dinámica de la oferta y la demanda en diversas industrias. Por ejemplo, los fabricantes a menudo se enfrentan a un mayor IVA soportado debido a los costos de las materias primas, mientras que los minoristas se centran en el IVA de salida como parte de sus estrategias de fijación de precios.

Explicación de la cadena del IVA

La cadena del IVA ilustra cómo se aplica el impuesto al valor agregado en cada etapa de producción y distribución. Este proceso garantiza que el IVA se recauda de forma incremental, en función del valor añadido en cada paso. Así es como funciona:

- Etapa inicial: fabricante/proveedor al minorista

Usted, como fabricante, incurre en el IVA sobre las materias primas y la mano de obra. Al vender productos a un minorista, cobras IVA, conocido como IVA de salida. - Etapa media: minorista a mayorista/distribuidor

El minorista agrega un margen a los bienes y cobra el IVA sobre este valor agregado. El IVA recaudado incluye tanto el IVA de salida del fabricante como el IVA propio del minorista. - Etapa final: minorista al consumidor final

Cuando el consumidor compra los bienes, el IVA se aplica de nuevo. El consumidor paga el importe total del IVA, que incluye todo el IVA recaudado a lo largo de la cadena.

Este proceso paso a paso garantiza que el IVA se distribuya de manera equitativa en todas las etapas, y el consumidor final soporta el coste final.

Ejemplos de cómo funciona el IVA

Los ejemplos del mundo real ayudan a aclarar cómo funciona el IVA en la práctica. Considere lo siguiente:

Por ejemplo, en Francia, el IVA se introdujo por primera vez en 1948 y desde entonces se ha convertido en una piedra angular de su sistema tributario. A nivel mundial, el IVA aporta aproximadamente una cuarta parte de los ingresos fiscales totales, lo que demuestra su importancia en las economías modernas. Estos ejemplos ponen de relieve cómo funcionan los sistemas de IVA en diferentes regiones e industrias.

Características del Impuesto al Valor Agregado

Actividades y transacciones imponibles

El impuesto al valor agregado se aplica a una amplia gama de actividades y transacciones. Estos incluyen la venta de bienes, la prestación de servicios y las importaciones. Los sistemas de IVA a menudo clasifican las actividades imponibles en función de la industria y el tipo de transacción. Por ejemplo, Alemania utiliza los datos de declaración de IVA para analizar actividades imponibles en 778 industrias. Esta clasificación garantiza la presentación de informes precisos y el cumplimiento.

Comprender estas clasificaciones ayuda a las empresas a identificar sus obligaciones de IVA y evitar sanciones.

Tipos de IVA: Estándar y Reducido

Los tipos y las estructuras del IVA varían según los países. La mayoría de las jurisdicciones aplican una tasa estándar a los bienes y servicios generales, mientras que las tasas reducidas se dirigen a artículos esenciales como alimentos o medicamentos. Por ejemplo, Nueva Zelanda tiene una tasa estándar de IVA del 15%, mientras que Australia aplica una tasa del 10%. Las tarifas reducidas tienen como objetivo hacer que las necesidades sean más asequibles para los consumidores.

Estas diferencias en los tipos del IVA reflejan las prioridades económicas y las políticas sociales de cada país.

Requisitos de cumplimiento y presentación de informes

El cumplimiento de las regulaciones del IVA requiere que las empresas sigan estrictas pautas de información. La automatización juega un papel clave en la simplificación de este proceso. La tecnología reduce los errores al automatizar la entrada de datos y los cálculos. También garantiza informes de IVA precisos y ayuda a las empresas a mantenerse actualizadas con los cambios regulatorios.

- Automatización de procesos: la tecnología automatiza tareas repetitivas como la entrada de datos y la generación de informes.

- Precisión y cumplimiento: el software garantiza los cálculos correctos del IVA y el cumplimiento de las regulaciones.

- Gestión centralizada de datos: Los sistemas centralizados simplifican el seguimiento de las obligaciones y auditorías del IVA.

Al adoptar estas medidas, las empresas pueden agilizar sus procesos de IVA y evitar sanciones.

Impuesto al Valor Agregado vs. Impuesto a las Ventas

Diferencias en la recaudación de impuestos

Es posible que se pregunte cómo el impuesto al valor agregado (IVA) difiere del impuesto a las ventas en términos de recaudación. La distinción clave radica en las etapas en que se aplican estos impuestos. El IVA se cobra en cada etapa de producción y distribución, mientras que el impuesto a las ventas solo se cobra en el punto final de venta. Esta diferencia afecta la forma en que las empresas manejan sus obligaciones tributarias.

Por ejemplo, considere la compra de jeans a un precio de $50 o € 50:

Con el IVA, las empresas remitan los impuestos de forma incremental, en función del valor agregado en cada etapa. Este mecanismo de autoaplicación garantiza la transparencia, pero requiere un registro más detallado. El impuesto sobre las ventas, por otro lado, simplifica la recaudación al centrarse únicamente en la transacción final. Sin embargo, carece de la responsabilidad en múltiples etapas que proporciona el IVA.

Impacto en las empresas y los consumidores

El impacto del IVA y el impuesto sobre las ventas en las empresas y los consumidores varía significativamente. El IVA crea un entorno neutral para las opciones de inversión porque se aplica de manera uniforme en todas las etapas de la producción. El impuesto a las ventas, sin embargo, puede distorsionar el comportamiento del consumidor al incentviar ciertas compras sobre otras.

Para los consumidores, el IVA a menudo resulta en precios más altos porque las empresas pasan la carga fiscal a lo largo de la cadena de suministro. El impuesto a las ventas, que se aplica solo en el punto de venta, puede parecer más simple, pero puede llevar a precios desiguales debido a las tasas variables entre las regiones. Las empresas que operan bajo sistemas de IVA se enfrentan a requisitos de cumplimiento más estrictos, que incluyen informes detallados y auditorías. Los sistemas de impuestos sobre las ventas, aunque son menos complejos, pueden crear desafíos para las empresas que operan en múltiples estados o localidades debido a regulaciones inconsistentes.

Tendencias globales de adopción

A nivel mundial, el IVA ha ganado una adopción generalizada, y muchos países lo prefieren al impuesto sobre las ventas debido a su eficiencia y potencial de generación de ingresos. Aquí hay algunas tendencias notables:

- El tipo de IVA estándar promedio en los países de la OCDE es del 19,3%.

- La base imponible promedio de la OCDE es del 54%.

- Nueva Zelanda tiene una base de IVA que cubre casi el 100% del consumo total.

- Luxemburgo y Estonia tienen ratios de base imponible del 78% y el 73%, respectivamente.

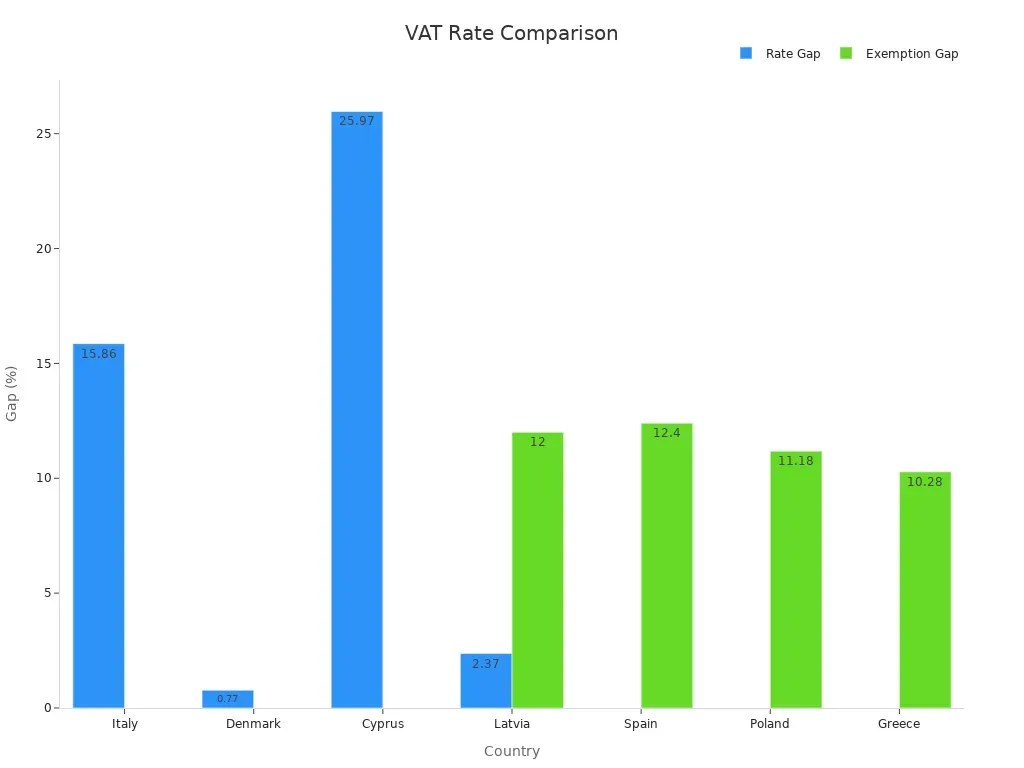

- En 2020, la brecha media de la política de IVA aplicable en la UE fue del 16,4%, lo que indica una posible pérdida de ingresos por tipos reducidos y exenciones.

Estas estadísticas destacan la preferencia global por los sistemas de IVA, que ofrecen una base impositiva más amplia y flujos de ingresos más consistentes. El impuesto a las ventas, por el contrario, sigue limitado a regiones específicas, como los Estados Unidos, donde los gobiernos estatales y locales establecen tasas variables. Este enfoque de mosaico complica el cumplimiento para las empresas y reduce la eficiencia general.

Los sistemas de IVA también proporcionan un mecanismo de auto-aplicación que minimiza el fraude y los errores. Sin embargo, requieren un esfuerzo administrativo significativo, incluido el mantenimiento de registros e informes precisos. Los sistemas de impuestos sobre las ventas, aunque más simples, carecen de la rendición de cuentas en múltiples etapas que ofrece el IVA, lo que los hace menos efectivos para prevenir la evasión fiscal.

Beneficios y desafíos del IVA

Ventajas de los sistemas de IVA

Los sistemas de IVA ofrecen varios beneficios que los convierten en la opción preferida de los gobiernos de todo el mundo. Una ventaja importante es su naturaleza auto-forzada. Las empresas deben informar el IVA tanto de entrada como de salida, lo que fomenta la presentación de informes precisos y reduce la evasión fiscal. Este mecanismo garantiza que los gobiernos puedan movilizar los ingresos de manera eficiente. Además, los sistemas de IVA se aplican a todas las etapas de la producción y distribución, creando un flujo de ingresos constante y confiable para los gobiernos. Esta consistencia ayuda a financiar los servicios públicos y la infraestructura.

Otro beneficio es la neutralidad del IVA. No distorsiona las decisiones comerciales, ya que se aplica de manera uniforme en todas las industrias. A diferencia del impuesto sobre las ventas, el IVA no favorece un tipo de consumo sobre otro. Esta neutralidad promueve la competencia leal y fomenta la inversión. Además, los sistemas de IVA son más fáciles de administrar en el comercio transfronterizo en comparación con otros sistemas fiscales, ya que siguen normas estandarizadas en muchas regiones.

Retos comunes en la aplicación del IVA

A pesar de sus ventajas, implementar el IVA conlleva desafíos. La evasión fiscal sigue siendo un problema importante. Los esquemas de fraude, como el fraude en carrusel y la facturación falsa, pueden conducir a pérdidas sustanciales de ingresos. Las transacciones transfronterizas también complican la gestión del IVA debido a las regulaciones variables. Las empresas a menudo luchan para cumplir con estas diferencias, arriesgándose a sanciones.

Los costos administrativos plantean otro desafío. Los gobiernos y las empresas deben invertir en tecnología y capacitación para garantizar el cumplimiento. Las pequeñas empresas, en particular, pueden encontrar estos costos onerosos. Además, la determinación de tasas de IVA apropiadas puede crear disparidades económicas. Las tasas altas pueden reducir el poder adquisitivo del consumidor, afectando la actividad económica general.

Implicaciones económicas del IVA

El IVA tiene efectos económicos tanto a corto como a largo plazo. A corto plazo, los tipos de IVA más altos pueden reducir la rentabilidad de las empresas. Por ejemplo, un aumento del 10% del IVA en Arabia Saudita condujo a una caída del 2,16% en la rentabilidad promedio de las empresas. Sin embargo, a largo plazo, el IVA beneficia a los gobiernos al aumentar los ingresos. Estos ingresos pueden reinvertirse en la economía, lo que podría mejorar la rentabilidad de las empresas y los servicios públicos.

La experiencia alemana con el IVA pone de relieve su potencial durante las crisis económicas. Al estimular la actividad, el IVA puede apoyar los esfuerzos de recuperación. La investigación también muestra que los aumentos del IVA no necesariamente son una carga para los grupos de bajos ingresos, por lo que es una opción fiscal equitativa. Sin embargo, el IVA puede causar volatilidad económica, especialmente cuando las tasas cambian repentinamente. Esta volatilidad afecta las finanzas corporativas, el desempleo y los ingresos fiscales.

Registro y cumplimiento del IVA

Requisitos de registro

Los requisitos de registro de IVA varían según las jurisdicciones, pero generalmente dependen de la facturación, las actividades y los costos de cumplimiento de su empresa. Si su volumen de negocios imponible excede un umbral específico, debe registrarse para el IVA. Por ejemplo, muchos países establecen este umbral en $85.000 o su equivalente. Ciertas actividades comerciales, como la importación de bienes o la prestación de servicios a nivel internacional, también pueden desencadenar el registro del IVA independientemente del volumen de negocios.

Para registrarse, debe preparar la documentación que describe sus actividades comerciales y detalles financieros. Esto incluye facturas, contratos y prueba de identidad. El registro en línea del IVA simplifica este proceso, permitiéndole enviar solicitudes directamente a las autoridades fiscales. Una vez registrado, debe mantenerse actualizado sobre sus deberes de IVA, incluida la presentación de declaraciones de IVA y realizar los pagos de IVA a tiempo.

Procesos de presentación y pago

Una vez registrado, debe presentar declaraciones de IVA regularmente. Estas devoluciones detallan su IVA de entrada y salida, lo que ayuda a las autoridades fiscales a calcular su obligación de IVA. Los plazos de presentación varían según el país, pero la mayoría requiere presentaciones mensuales o trimestrales. Las plataformas de registro del IVA en línea a menudo incluyen herramientas para automatizar este proceso, reduciendo errores y ahorrando tiempo.

El pago del IVA es otro aspecto crítico del cumplimiento. Debe pagar la diferencia entre el IVA de salida y el IVA soportado a las autoridades. Los pagos atrasados pueden resultar en multas, por lo que la presentación oportuna es esencial. Las pequeñas empresas a menudo enfrentan mayores costos de cumplimiento, lo que puede generar desafíos para cumplir con estas obligaciones. El uso de sistemas automatizados puede ayudarlo a administrar los pagos del IVA de manera eficiente.

Sanciones por incumplimiento

El incumplimiento de la normativa del IVA puede acarrear sanciones significativas. Si no se registra para el IVA cuando sea necesario, las autoridades pueden imponer multas de hasta £ 400 por mes. La presentación tardía de las declaraciones de IVA puede resultar en multas de hasta £ 300, dependiendo del retraso y el tamaño de su negocio. Los pagos atrasados del IVA incurren en multas adicionales, que pueden alcanzar £ 1.000 por cada £ 10.000 adeudadas. Proporcionar información inexacta en las declaraciones de IVA puede dar lugar a sanciones de hasta el 30% del impuesto adeudado.

Estas sanciones subrayan la importancia de comprender los requisitos de registro del IVA y mantener el cumplimiento. Al utilizar herramientas de registro en línea de IVA y automatizar los procesos de presentación, puede evitar estos costosos errores.

El impuesto al valor agregado (IVA) es un impuesto al consumo que se aplica en todas las etapas de la producción y distribución, lo que garantiza un flujo constante de ingresos para los gobiernos. Sus características clave, como la neutralidad y la recolección de múltiples etapas, lo convierten en un sistema tributario confiable y justo. Comprender el IVA lo ayuda a administrar el cumplimiento, evitar sanciones y tomar decisiones financieras informadas.

Las tendencias futuras ponen de relieve el creciente papel de la transformación digital en los sistemas de IVA. Por ejemplo, la Directiva ViDA en la UE tiene como objetivo modernizar la declaración de IVA con datos en tiempo real y facturación electrónica obligatoria. Esta iniciativa aborda las ineficiencias y el fraude, que causaron una brecha del IVA de 89 000 millones de euros en 2022. A medida que los impuestos al consumo continúan aumentando en importancia a nivel mundial, las empresas deben adaptarse a estos cambios para seguir siendo competitivas.

Al adoptar las herramientas digitales y mantenerse actualizado sobre las regulaciones del IVA transfronterizo, puede navegar por el cambiante panorama fiscal de manera efectiva.

Preguntas frecuentes

¿Cuál es la finalidad del IVA?

El IVA genera ingresos para los gobiernos gravando el valor agregado a los bienes y servicios en cada etapa de la producción. Usted, como consumidor, finalmente paga este impuesto al comprar productos o servicios.

¿Quién es el responsable de pagar el IVA?

Las empresas recaudan el IVA de los consumidores y lo remitan a las autoridades fiscales. Usted, como consumidor, paga el IVA indirectamente al comprar bienes o servicios.

¿En qué se diferencia el IVA del impuesto sobre las ventas?

El IVA se aplica en todas las etapas de producción y distribución. El impuesto sobre las ventas, sin embargo, sólo se cobra en la venta final. Usted experimenta el IVA como parte del precio del producto, mientras que el impuesto sobre las ventas se agrega al momento de pagar.

¿Todos los bienes y servicios están sujetos al IVA?

No, algunos bienes y servicios están exentos o gravados a tasas reducidas. Los artículos esenciales como alimentos o medicamentos a menudo tienen tasas de IVA más bajas para reducir su carga financiera.

¿Pueden las empresas reclamar el IVA?

Sí, las empresas pueden reclamar el IVA pagado sobre las compras utilizadas para sus operaciones. Este proceso, llamado deducción del IVA soportado, ayuda a reducir su responsabilidad fiscal general.

Contenido relacionado